Kraft-Wärme-Kopplung als Alternative: Hoffnungsträger Brennstoffzelle?

Eine Konsequenz aus den Marktveränderungen der letzten Jahre ist, dass die Gaswärmepumpe im kleinen Leistungsbereich für das Eigenheim Geschichte sein dürfte. Nachdem Vaillant und Viessmann ihre technologisch interessanten Zeolith-Modelle vom Markt genommen haben, hat inzwischen auch Bosch Thermotechnik die Entwicklung und Markteinführung der 18-kW-Gas-Absorptions-Wärmepumpe für Ein- und Zweifamilienhäuser „bis auf Weiteres eingestellt“, wie es in einem Statement auf Anfrage der SBZ-Redaktion hieß. Begründet wurde dieser Schritt damit, dass „Bosch Thermotechnik im Sinne einer effizienten Ressourcennutzung und vor dem Hintergrund der zukünftigen Herausforderungen der Energiewende ihre Aktivitäten in der Entwicklung von Hybridgeräten und Elektrowärmepumpen sowie in der Systemintegration verstärken werde.“

Auslaufmodell gasmotorische Mikro-KWKs

Nach der anfänglichen Euphorie bei den Erdgas-Mikro-KWK-Anlagen (mit ca. 1 bis 1,5 kWel), die in den Jahren 2010 bis 2013 zahlreich angekündigt und/oder in den Markt eingeführt wurden, folgte die Ernüchterung: kleinere Unternehmen, wie z. B. Otag oder Whispergen, gingen insolvent und ihre Produkte verschwanden vom Markt. Die großen Heiztechnikplayer zogen dann ab etwa 2016/2017 erste und einschneidende Konsequenzen.

So verschwand zu Jahresbeginn 2017 das verbrennungsmotorische, technisch sehr interessante Mikro-KWK-System Ecopower 1.0 (1 kWel / 2,5 kWth, elektr. Wirkungsgrad: rund 26 %) aus dem Lieferprogramm von Vaillant. In dem gemeinschaftlich mit Honda auf der ISH 2011 präsentierten System sahen die Verantwortlichen damals ein technisches und wirtschaftliches Marktpotenzial von etwa 60 000 Bestandsbauten jährlich (bei einer Sanierungsrate von rund 1 %). Doch die hohen Erwartungen scheinen sich nicht erfüllt zu haben. Im Juli 2018 wurde zudem bekannt, dass sich Vaillant komplett aus dem Mini-KKW zurückziehen wird – einem (deutschen) Nischenmarkt aus Sicht des weltweit operierenden Unternehmens.

Vaillant ist nicht der einzige Big Player, der sein Produktprogramm konsolidiert hat. Auch Viessmann nahm Veränderungen vor. In einem Statement auf Anfrage der SBZ-Redaktion heißt es: „Aufgrund der attraktiven Brennstoffzellen-Markteinführungsförderung wurde die Produktion des Stirlinggeräts Vitotwin (1 kWel / ca. 5,5 kWth) im April 2017 eingestellt, um sich voll auf den Vertrieb der Brennstoffzelle Vitovalor zu konzentrieren.“ Laut Unternehmensangaben läuft die Belieferung der Vitotwin-Kunden mit den notwendigen Ersatzteilen jedoch weiter.

Ähnliche Gründe wie bei Vaillant und Viessmann dürften auch für die Produktentscheidungen der Unternehmensgruppe BDR Therma gelten, zu der u. a. Brötje, Senertec und Remeha gehören. So wurde Anfang 2018 der Verkauf des Wandstirlinggeräts (1 kWel / ca. 5 kWth) WGS 20.1 von Brötje eingestellt. Zum 1. Juli 2018 hat dann auch Remeha sein Mikro-KWK-Wandgerät eVita aus dem Lieferprogramm genommen. Das Unternehmen erläuterte die Entscheidung gegenüber der SBZ so: „Seit der Entwicklung, die vor 10 Jahren begann, hat sich die Mikro-BHKW-Technik kontinuierlich weiterentwickelt … Wir haben uns daher entschlossen, im Leistungsbereich 1 kWel zukünftig auf die Brennstoffzellen-Technologie und auf unser neues Produkt eLina mit 2,2 kWel zu setzen …“

BDR Therma hat sich des Weiteren auch gegen die Weiterproduktion des Dachs Stirling (1 kWel / ca. 5,8 kWth) entschieden, wie die SBZ-Redaktion im Juli von Senertec erfahren hat. Das auf Mini-KWK spezialisierte Unternehmen wolle sich im Eigenheimbereich künftig auf die Vermarktung des Brennstoffzellengeräts Dachs Innogen konzentrieren.

Zwischenfazit: Der Mikro-KWK-Gerätemarkt (mit ca. 1 bis 1,5 kWel) schrumpft. Das gasmotorische Segment, vor allem geprägt vom Stirlingmotor, ist Geschichte bzw. ein Auslaufmodell. Nun ruhen alle Hoffnungen auf der Brennstoffzelle. Doch wird sich die Technologie bei der künftigen Strom- und Wärmeerzeugung im Einfamilienhaus nennenswert etablieren können?

Welches Marktpotenzial hat die Brennstoffzelle?

Im Rahmen einer Umfrage der VDMA Arbeitsgemeinschaft Brennstoffzellen wurde in einer Pressemitteilung vom 11. April 2013 der damalige Vorsitzender Guido Gummert wie folgt zitiert: „Wir rechnen mit mindestens 70 000 Brennstoffzellenheizgeräten in 2020 für die Installation in Deutschland und einem ähnlichen Volumen für den Export.“ Nicht mehr ganz so euphorisch optimistisch fiel die Erwartung in einer Pressemitteilung von Zukunft Erdgas vom 24. Oktober 2017 aus. Darin heißt es: „Die Gerätehersteller rechnen in den kommenden Jahren mit einem exponentiellen Marktwachstum. Ab dem Jahr 2023 sollen jährlich rund 75 000 Brennstoffzellen-Heizungen verbaut werden.“ – Doch ist diese Zahl auch realistisch?

Zweifelsohne erfreulich und belebend wirkt sich das KfW-Programm 433 „Energieeffizient Bauen und Sanieren – Zuschuss Brennstoffzelle“ aus. Gefördert werden Anlagen im Leistungsbereich von 0,25 bis 5 kW elektrischer Leistung. Der Zuschuss setzt sich zusammen aus einem Festbetrag von 5700 Euro sowie aus einem leistungsabhängigen Betrag von 450 Euro je angefangene 100 W elektrische Leistung. Daraus ergeben sich Einzelzuschüsse im Bereich zwischen 7050 und 28 200 Euro. Zum Programmstart 2016 bezuschusste die Bundesregierung nur den Einbau in Privathaushalten; Mitte 2017 wurde das Förderprogramm auch auf Unternehmen und Kommunen ausgeweitet.

Laut einer Pressemitteilung der Now GmbH (vom 2. Juli 2018) wurden bislang insgesamt 2630 Anlagen gefördert. Im ersten Quartal 2018 seien 729 Förderanträge von der KfW bewilligt worden. Diese Zahlen sind ein Achtungserfolg und sicherlich ein wichtiger Meilenstein. Doch daraus lassen sich seriös noch keine Steigerungsraten bis 2023 auf das Niveau des heutigen Heizwärmepumpenabsatzes ableiten. Erschwerend kommt hinzu, dass das erfolgreiche KfW-Technologieeinführungsprogramm für die Brennstoffzellenheizung bis Ende 2018 befristet war. Und ob sich die vergleichsweise sehr hohen Brennstoffzellen-Investitionskosten, z. B. durch eine (Groß-)Serienfertigung, jetzt schon drastisch senken lassen, darf bezweifelt werden. Deshalb möchte der BDH, der die politische Arbeit der Initiative Brennstoffzelle (IBZ) fortführt, dafür sorgen, dass „die Brennstoffzelle auch nach 2018 gute Förderbedingungen bekommt“.

Die Aufgaben der Marktkommunikation der IBZ, die Zukunft Erdgas e. V. übernimmt, werden von Vorstand Dr. Timm Kehler so beschrieben: „Die Vorbereitung der Markteinführung ist abgeschlossen. Nun verschiebt sich der Schwerpunkt von der technologischen Entwicklung und der Pilotphase hin zu einer koordinierten Marktentwicklung mit einer effizienten Kommunikationsoffensive.“

Und dann waren es nur noch vier Hersteller …

Auf der ISH 2017 hatte Vaillant bekannt gegeben, seine „Entwicklungskapazitäten im Bereich der Brennstoffzellentechnologie zu reduzieren und die Markteinführung des Brennstoffzellenheizgerätes für Einfamilienhäuser bis auf Weiteres auszusetzen“. Begründet wurde dieser Schritt damals damit, dass Immobilienbesitzer ein solches Brennstoffzellen-Heizgerät derzeit nicht wirtschaftlich betreiben könnten. Allerdings werde die Vaillant Group entsprechend reagieren, falls sich Bedingungen grundlegend ändern und die Nachfrage nach Brennstoffzellenheizgeräten erheblich ansteigen sollte. Bislang scheinen diese Änderungen nicht eingetreten zu sein.

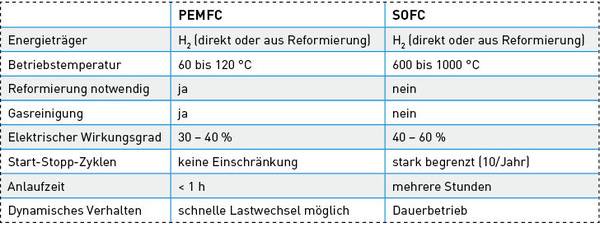

Im Sommer 2018 hat sich nun mit Bosch Thermotechnik ein weiterer großer Player vom Verkauf seines SOFC-Brennstoffzellengeräts (0,7 kWel / 0,6 kWth; elektr. Wirkungsgrad: 46 %) verabschiedet, das unter den Produktnamen Logapower FC10 (Buderus) und Cerapower (Junkers) vertrieben wurde. Auf SBZ-Anfrage hieß es, dass es keine Neuproduktion mehr gebe und lediglich noch ein Abverkauf der Lagerware stattfinde. Hintergrund für diesen Schritt ist die Kooperation mit Brennstoffzellenproduzent Solidpower. Ab dem vierten Quartal 2018 wird das Bluegen-Gerät von Solidpower in Deutschland auch über die Bosch-Thermotechnik-Marke Buderus vertrieben. Bosch will sich „bei der Zusammenarbeit darauf konzentrieren, den Bluegen mit bestehenden Produkten aus dem Buderus-Portfolio zu effizienten Systemlösungen zu kombinieren“. In dieser Kooperation, die demnach über eine klassische Handelswarenbeziehung hinausgeht, sieht Solidpower einen wichtigen Meilenstein zur Erreichung seiner ambitionierten Unternehmensziele: „Wir wollen die Brennstoffzelle schnell im Massenmarkt etablieren, um die Herstellungskosten zu senken und so Unabhängigkeit von Förderungen zu erlangen.“

Unterm Strich ist diese Verbindung eine interessante und neue Konstellation, die jedoch ein Problem hat: Nun gibt es in Deutschland nur noch vier Unternehmen, die eigene Brennstoffzellen-Heizsysteme anbieten (BZH). Das sind BDR Therma (Dachs Innogen), Freudenberg (Elcore), Solidpower (Bluegen) und Viessmann (Vitovalor).

Brennstoffzellen-Heizgeräte von BDR Therma (Senertec/Remeha)

Der mit Blick auf die bislang abgesetzten Stückzahlen „kleinste Player“ dürfte BDR Therma mit dem Dachs Innogen (0,7 kWel / 0,9 kWth; elektr. Wirkungsgrad: über 35 %) sein. Laut Auskunft gegenüber der SBZ-Redaktion sind in den letzten zwei Jahren nur unter 100 Stück des PEM-Brennstoffzellensystems verkauft worden. Dies scheint wohl teilweise auch auf den Ausstieg des Technologiepartners Toshiba Fuel Cell Power Systems aus dem Bereich der Brennstoffzellen-Heizgeräte zurückzuführen sein.

Angekündigt ist das Brennstoffzellen-Heizgerät Calenta FC 390 (0,7 kWel) von Remeha. Auf SBZ-Anfrage nannte Remeha als Markteinführungstermin Mitte 2019.

Brennstoffzellen-Heizgerät von Freudenberg (Elcore)

Im Januar 2018 übernahm Freudenberg Sealing Technologies (Umsatz 2017: ca. 2,2 Milliarden Euro) Teile des insolventen Brennstoffzellen-Herstellers Elcore und seiner Schwestergesellschaft Elcomax. Am Standort München sind nun ca. 40 Mitarbeiter beschäftigt (

). Und was hat Freudenberg mit Elcore nun vor? In einer Pressemitteilung vom 4. Mai 2018 heißt es: „… als innovationsgetriebenes Start-up gegründet, entwickelte Elcore mit über 200 Patenten bzw. Patentanmeldungen eine hocheffiziente Brennstoffzelle für den stationären Gebrauch. Dieses Produkt will Freudenberg jetzt auch für den Einsatz in mobilen Anwendungen weiterentwickeln.“

Ergänzend teilte das Unternehmen auf SBZ-Anfrage (Mitte Juli 2018) schriftlich mit: „Wir werden die Produktion der stationären Brennstoffzelle auf dem bisherigen Niveaus fortführen bzw. entsprechend der Marktnachfrage auch anpassen. Seit der Übernahme haben wir seitens unserer Partner viel positives Feedback erhalten, dass dank Freudenberg das Vertrauen in die Elcore-Brennstoffzellen gestiegen sei.“ Telefonisch erfuhr die SBZ-Redaktion zudem, dass die Kleinserienproduktion im Sommer 2018 wieder aufgenommen werde und der Serienproduktionsstart für Ende 2018 geplant sei. Zu bislang verkauften oder geplanten Stückzahlen gab es keine Auskünfte. Der Produktvertrieb soll weiterhin über das landesweite Netzwerk zertifizierter Fachpartner (ca. 80) erfolgen. Zudem sei man mit vielen weiteren Partnern und Interessenten im Gespräch.

Das zentrale Produkt von Freudenberg ist das HTPEM-Brennstoffzellengerät Elcore 2400 (0,305 kWel / 0,7 kWth). Angeboten werden zwei Paketvarianten: „Elcore 2400 Plus“ kombiniert die Brennstoffzelle mit einem 560-l-Energiespeicher und „Elcore 2400 Max“ beinhaltet zusätzlich noch eine 21-kW-Gasbrennwerttherme als Spitzenlastgerät.

Brennstoffzellen-Heizgerät von Solidpower (Bluegen)

Im Jahr 2015 hat Solidpower die Ceramic Fuel Cells GmbH, den Hersteller des Bluegen-SOFC-Brennstoffzellensystems, übernommen. Nach der Übernahme erfolgte ein Neustart der Bluegen-Produktion am Standort Heinsberg, Deutschland. Zu Beginn des Jahres 2016 wurden die ersten Systeme an Endkunden in Europa ausgeliefert. Im Jahr 2017 erhielt Solidpower von einem Investor eine strategische Finanzspritze in Höhe von 40 Millionen Euro. Das Geld fließt u. a. in die Erweiterung der Produktionskapazitäten und in neue Arbeitsplätze am Standort in Italien sowie in die weitere SOFC-Forschung. Geplant ist, die jährliche Produktion von bisher 1500 Mikrokraftwerken auf bis zu 16 000 Geräte bis zum Jahr 2020 zu erhöhen.

Und wie soll sich der Absatz entwickeln? „Im Dezember 2017 haben wir den 1000sten Bluegen produziert und ausgeliefert. Der Absatz in Europa, und auch in Deutschland, ist stabil und steigend“, erfuhr die SBZ von Benjamin Wöllenweber, Product Marketing Manager bei Solidpower.

Der Bluegen (1,5 kWel / 0,61 kWth) verfügt über einen sehr hohen elektrischen Wirkungsgrad von bis zu 60 %. Das Produkt wird derzeit als Beistellgerät (ohne Speicher, Spitzenlastheizgerät etc.) vertrieben. Bezüglich der Anschaffungskosten hat die SBZ um ein konkretes, durchschnittliches Berechnungsbeispiel gebeten und von Benjamin Wöllenweber folgende Infos erhalten:

Netto-Listenpreis Bluegen: 25 000 Euro (Hinweis: Umsatzsteuer ist erstattungsfähig)

+ Montagekosten netto: 3000 bis 5000 Euro (Hinweis: je nach Einbausituation)

– abzgl. KfW-433-Förderung: 12 450 Euro

= 15 550 bis 17 550 Euro Kosten für das komplett installierte Gerät

Zusätzlich erhalten die Betreiber im Fall des Bluegen (1,5 kWel) eine KWK-Zulage für die ersten 90 000 kWh: 4 Cent/kWh für selbst genutzten Strom und 8 Cent/kWh für die Einspeisung. Auf Basis einer kompletten oder (sehr) hohen Stromeigennutzung kann man sich die KWK-Zulage sofort auszahlen lassen (= 3600 Euro Kostenminderung).

Brennstoffzellen-Heizgerät von Viessmann (Vitovalor)

Im Frühjahr 2014 hat Viessmann sein PEM-Brennstoffzellen-Heizgerät Vitovalor in den Markt eingeführt. Das Unternehmen hat die Markteinführung intensiv gestaltet und durch seine Presse- und Media-Aktivitäten sicherlich auch dazu beigetragen, dass sich die allgemeine Bekanntheit der stationären Brennstoffzellentechnik erhöht hat.

Und wie sehen die bisherigen Verkäufe und künftigen Absatzziele aus? Auf der Jahrespressekonferenz am 19. April 2018 sprach Prof. Dr. Martin Viessmann auch das Thema explizit an: „Beim innovativen Brennstoffzellen-Heizgerät Vitovalor stehen die Zeichen auf Wachstum. Allein in Deutschland wurden bereits über 1000 dieser Geräte für die Eigenerzeugung von Wärme und Strom installiert. Viessmann wird den Absatz in diesem Jahr voraussichtlich auf annähernd 2000 Geräte verdoppeln. Für die steigende Nachfrage wird am Stammsitz in Allendorf eine neue Fertigungslinie eingerichtet.“

Auf der SHK-Messe Essen im März 2018 hat Viessmann die neuen, überarbeiteten PEM-Brennstoffzellen-Heizgeräte (BZH) Vitovalor PT2 und Vitovalor PA2 vorgestellt. Sie sind jetzt auf eine Lebensdauer von mindestens 80 000 Betriebsstunden (oder 4000 Start-Stopp-Zyklen) ausgelegt und ihre Brennstoffzelle muss nur noch alle fünf Jahre (verpflichtend) gewartet werden.

Das seit April 2018 lieferbare Vitovalor PT2 besteht aus zwei je 1,8 m hohen, vormontierten Modulen, die zusammengebaut eine Aufstelläche von 0,72 m2 benötigen:

- Grundgerät mit integrierter PEM-Brennstoffzelle (0,75 kWel / 1,1 kWth; elektr. Wirkungsgrad: 37 %), mit Gasbrennwert-Spitzenlastkessel (wahlweise 11,4/19,0/ 24,5/30,8 kWth) und mit Regelung

- Speicher-Tower mit Speicher-Wassererwärmer (220 l) und der kompletten Hydraulik

Konzipiert ist das BZH für Gebäude mit einem Wärmebedarf von 25 000 kWh/a und einem Strombedarf von bis zu 6200 kWh/a sowie für Heizsysteme mit dauerhaften Rücklauftemperaturen von maximal 50 °C.

Und mit welchen durchschnittlichen Investitionskosten müssen die Kunden rechnen? Die SBZ-Redaktion hat bei Viessmann nachgefragt und erhielt folgende Antwort: „Nach unseren Erfahrungen liegt der durchschnittliche Endkundeninvest, inklusive Zubehör, Montage etc., bei ca. 35 000 Euro. Nach Abzug der maximalen Förderung von 11 100 Euro kommt es also zu einer Investition von 23 900 Euro.“

Das angekündigte neue Vitovalor PA2 ist als Beistelllösung zur Nachrüstung für bereits modernisierte Anlagen (z. B. mit Gasbrennwertkessel) konzipiert. Die PEM-Brennstoffzelle, Gasaufbereitung und Regelung sind in einem 1,6 m hohen Gehäuse integriert. Gegenüber der SBZ nannte Viessmann als geplanten Einführungstermin den 1. April 2019. Außerdem plant das Unternehmen derzeit für den 1. August 2019 die Einführung des Hexis-SOFC-Brennstoffzellengeräts mit einer Leistung ab 1,5 kWel für Anwendungen mit höherer elektrischer Leistung, wie z. B. für Eigenheime mit einer Ladesäule für Elektrofahrzeuge (Hinweis: Hexis ist ein 100-prozentiges Tochterunternehmen von Viessmann).

Das Brennstoffzellen-Heizgerät bietet interessante Chancen

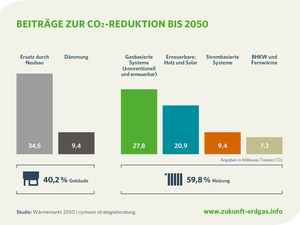

Vorläufiges Fazit: Die eingeschränkte Zahl der Anbieter und (verfügbaren) Geräte, die derzeitigen Absatzzahlen und Prognosen sowie die hohen Investitionskosten lassen im Moment den Schluss zu, dass sich der deutsche Mikro-KWK-Markt auf Brennstoffzellenbasis eher langsam entwickeln wird: „Klein, aber fein“ könnte man sagen. Ob sich daraus ein Marktsegment mit bedeutenden Stückzahlen oder gar ein Massenmarkt entwickelt, ist derzeit sehr fraglich – zumal es technisch und preislich attraktive Wettbewerbssysteme gibt, wie z. B.

- die Elektro-Wärmepumpe in Kombination mit Photovoltaikanlage und Stromspeicher

- oder das Brennwertgerät in Verbindung mit Solarthermie, mit Elektrowärmepumpen-Modul oder mit Photovoltaik und Power-to-Heat.

Für innovative und technisch interessierte Fachhandwerker könnte ein Engagement im Brennstoffzellen-Heizgerätebereich (inkl. Fernwartungsanbindung) dennoch lohnend sein – sowohl finanziell als auch mit Blick auf das Firmenimage. Wichtig für den Erfolg ist, zumindest beim Einstieg, die umfassende Betreuung durch einen engagierten und kompetenten Hersteller.

Doch warum sind Brennstoffzellen für Kunden überhaupt interessant? Bei den (zahlungskräftigen) Eigenheimbesitzern ist nicht immer bzw. nicht nur die Amortisation/Wirtschaftlichkeit alleine für die Investitionsentscheidung ausschlaggebend. Es hat sich herausgestellt, dass auch der Wunsch nach hoher Stromautarkie, effizienten Energielösungen und ökologischer Vertretbarkeit eine entscheidende Rolle spielt. Ein weiteres Argument für den Bluegen ist der positive Einfluss auf den Primärenergiefaktor. Bei einem jährlichen Endenergiebedarf von bis zu 15 000 kWh wird bei einer Kombination von Gasbrennwertgerät und Bluegen ein Primärenergiefaktor von 0,0 erreicht und damit alle Ziele der EnEV und KfW erfüllt.

Viessmann weist darauf hin, dass mit einer Kombination aus Brennstoffzellen-Heizgerät, Photovoltaikanlage und (gemeinsam genutztem) Stromspeicher bis zu 95 % Autarkie von der öffentlichen Versorgung möglich sind. Kaufmotivierend könnte zudem eine Art „Notstromfunktionalität“ wirken. Mit Blick auf einen Netzstromausfall sollte das System so aufgebaut sein, dass es automatisch in den Netzersatzbetrieb wechselt, um alle Elektrogeräte im Haus weiterzuversorgen.

Dieser Beitrag von Jürgen Wendnagel ist zuerst erschienen in: SBZ 14/15-2018.

Dieser Artikel ist zuerst in SBZ erschienen. Mehr Informationen erhalten Sie im kostenlosen SBZ Newsletter.

Zur Anmeldung geht es hier.

Das Fachportal für die Gebäudetechnik